Chỉ trong hơn một tuần, 3 ngân hàng Mỹ đóng cửa, một đại gia ngân hàng Thụy Sĩ bị mua lại và một nhà băng Mỹ khác phải chật vật tồn tại.

Silvergate Bank

Vụ sụp đổ của Silvergate Bank mở đầu cho chuỗi khủng hoảng của ngành ngân hàng toàn cầu. Silvergate Bank có trụ sở tại California (Mỹ) và là một trong hai nhà băng Mỹ chuyên cho vay giới tiền số.

Nhà băng này gặp rắc rối khi lĩnh vực tiền số lao đao. Quý cuối năm ngoái, họ lỗ gần 1 tỷ USD. Lượng tiền gửi từ các khách hàng tiền số cũng giảm 68%. Tháng 1 năm nay, ngân hàng này sa thải 40% nhân sự.

Dưới đề xuất của Cục Dự trữ liên bang Mỹ (Fed), Công ty Bảo hiểm Tiền gửi Liên bang (FDIC) đã cố gắng can thiệp, thảo luận với các lãnh đạo Silvergate để tìm cách ngăn nhà băng này đóng cửa. Tuy nhiên, Silvergate đã không thể hồi phục do bị giới chức siết kiểm soát. Họ còn bị Bộ Tư pháp Mỹ điều tra do liên quan đến sàn tiền số FTX và Alameda Research của Sam Bankman-Fried.

Dù Silvergate chưa bị kết luận sai phạm, nhà băng này vẫn chìm vào rắc rối khi bán lỗ tài sản để có tiền cho người gửi rút ra. Ngày 8/3, Silvergate Capital Corp - công ty mẹ của Silvergate Bank - thông báo đóng cửa và bán mảng ngân hàng.

Silicon Valley Bank

Khách hàng đợi bên ngoài một chi nhánh của SVB tại Massachusetts. Ảnh: Reuters

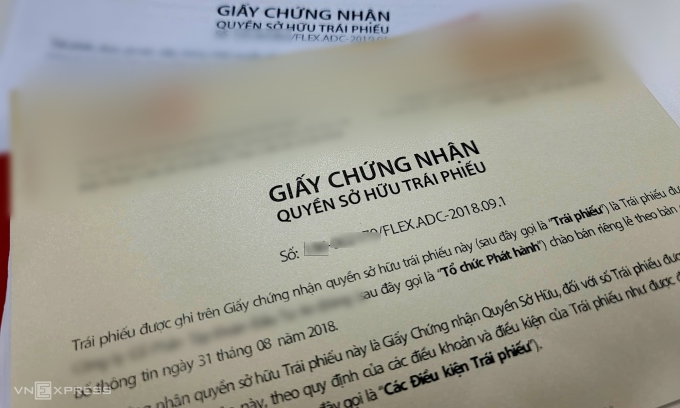

Cũng trong ngày 8/3, các rắc rối của Silicon Valley Bank - ngân hàng lớn thứ 16 tại Mỹ - bắt đầu. Hôm đó, SVB Financial Group - công ty mẹ của Silicon Valley Bank thông báo đã bán 21 tỷ USD trái phiếu và lỗ 1,8 tỷ USD. Họ cho biết sẽ phát hành thêm 2,25 tỷ USD cổ phiếu mới để củng cố bảng cân đối kế toán.

Thông tin này khiến nhiều quỹ đầu tư mạo hiểm hoảng loạn và khuyên các doanh nghiệp rút tiền khỏi SVB. Làn sóng rút tiền khiến ngân hàng này không kịp trở tay.

Cổ phiếu SVB Financial Group giảm tới 60% trong phiên 9/3. Một ngày sau đó, Silicon Valley Bank bị giới chức California đóng cửa, chuyển quyền quản lý tài sản cho FDIC. Đây là vụ sụp đổ lớn thứ hai lịch sử ngành ngân hàng Mỹ, sau Washington Mutual năm 2008.

Giới chức Mỹ sau đó nỗ lực tìm người mua lại Silicon Valley Bank, nhưng vẫn chưa thành công sau vài lần đấu giá. Hôm qua, quá trình này có tiến triển, khi FDIC thông báo gia hạn việc đấu giá sau khi "nhận nhiều sự quan tâm" từ những người mua tiềm năng.

Bloomberg hôm 20/3 đưa tin First Citizens BancShares – một trong những tổ chức lớn chuyên mua lại các nhà băng Mỹ bị đóng cửa – hy vọng đạt thỏa thuận mua Silicon Valley Bank.

Signature Bank

Signature Bank trở thành vụ sụp đổ lớn thứ ba lịch sử ngành ngân hàng Mỹ vào 12/3. Việc này xảy ra sau khi lượng khách rút tiền tăng đột biến, lên tới 20% tổng lượng tiền gửi tại ngân hàng này.

Sự sụp đổ của Silvergate 4 ngày trước đó khiến khách hàng của Signature lo ngại, do Signature là ngân hàng quen thuộc với giới tiền số. Giới chức liên bang cũng cho biết họ mất niềm tin vào các lãnh đạo của ngân hàng này. Chính quyền New York đã đóng cửa và chuyển giao tài sản của Signature cho FDIC. Ngân hàng này có 110 tỷ USD tài sản và 88,6 tỷ USD tiền gửi khi đó.

Tất cả người gửi tiền tại Silicon Valley Bank và Signature Bank đều được tiếp cận tiền gửi, dù có bảo hiểm hay không, do giới chức coi các trường hợp này là "rủi ro mang tính hệ thống".

Hôm 19/3, tiền gửi và một số khoản vay của Signature Bank đã được Flagstar Bank của New York Community Bancorp tiếp quản. Ngân hàng này đồng ý mua lại 38 tỷ USD tài sản, gồm 25 tỷ USD tiền mặt và 13 tỷ USD khoản vay từ FDIC. Các chi nhánh của Signature sẽ hoạt động như chi nhánh của Flagstar.

Credit Suisse

Các lãnh đạo tham gia buổi họp báo về thương vụ UBS - Credit Suisse hôm 19/3. Ảnh: Reuters

Ngày 19/3, UBS đồng ý chi 3,2 tỷ USD mua Credit Suisse, trong thỏa thuận lịch sử do chính phủ Thụy Sĩ làm trung gian. Giới chức Thụy Sĩ đã phải chạy đua với thời gian để tìm ra phương án giải cứu Credit Suisse, ngăn khủng hoảng tài chính lan rộng trên toàn cầu. Nếu không thể đạt thỏa thuận với UBS, Credit Suisse có khả năng bị quốc hữu hóa.

Việc này đã chấm dứt 167 năm tồn tại độc lập của Credit Suisse. CEO Ulrich Koerner đã không thể lật ngược tình thế cho ngân hàng này trước làn sóng rút tiền của khách hàng từ cuối năm ngoái. Hàng loạt scandal, từ thua lỗ đầu tư, cắt giảm nhân sự, thay đổi lãnh đạo đến vướng vào kiện tụng đã khiến khách hàng mất niềm tin vào Credit Suisse.

Ngày 9/3, Ủy ban Chứng khoán Mỹ (SEC) còn nghi ngờ số liệu trong báo cáo tài chính năm 2022 của Credit Suisse, khiến họ phải hoãn công bố vài ngày. Sự lo ngại sau đó tăng dần do các ngân hàng Mỹ đóng cửa và cổ đông lớn nhất của họ là Saudi National Bank từ chối rót thêm vốn.

First Republic

First Republic Bank cũng là nạn nhân của làn sóng rút tiền đã nhấn chìm 3 ngân hàng Mỹ ở trên. Tệp khách hàng của họ cũng tương tự Silicon Valley Bank.

Cổ phiếu nhà băng này liên tục lập đáy tuần trước, do nhà đầu tư lo ngại hệ thống ngân hàng Mỹ. Ngày 16/3, 11 ngân hàng lớn tại Mỹ đã gửi 30 tỷ USD vào đây, để đáp ứng nhu cầu rút ra của khách hàng, đồng thời củng cố niềm tin vào hệ thống ngân hàng Mỹ trong thời kỳ biến động.

Dù vậy, cổ phiếu ngân hàng này vẫn lao dốc, do bị các hãng xếp hạng đánh tụt tín nhiệm. Mã này hôm 20/3 tiếp tục giảm thêm 47%. Tổng cộng kể từ 8/3, cổ phiếu First Republic đã mất 90%.

Bloomberg hôm 20/3 đưa tin CEO JPMorgan Chase Jamie Dimon đã có kế hoạch mới để hỗ trợ First Republic. Theo đó, một phần hoặc toàn bộ khoản tiền gửi 30 tỷ USD sẽ chuyển thành vốn bơm cho nhà băng này.

nguồn : vnexpress.net