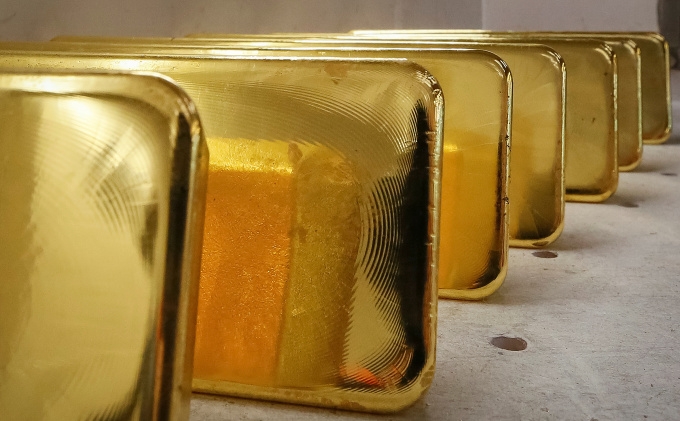

Khi thế giới chuyển sang năng lượng sạch, Trung Quốc, Australia, Chile... có thể thành những siêu cường mới thay các đại gia dầu mỏ.

Giữa tháng 2, khi nguy cơ xung đột Nga - Ukraine trở nên rõ rệt, nhà tài phiệt Alisher Usmanov tăng tốc xây dựng mỏ đồng Udokan ở Siberi. Công cuộc này đòi hỏi phải san bằng một đỉnh núi. Trong khi đó, ở vùng Lãnh nguyên Bắc Cực, công ty khai thác mỏ Kaz Minerals đã huy động tài lực cho mỏ Baimskaya. Mỏ này ở một nơi xa xôi hẻo lánh tới mức cần có cảng, tàu phá băng và nhà máy điện hạt nhân nổi riêng.

Trong nhiều năm, những dự án này bị đình trệ do chi phí quá lớn. Nhưng dự báo nhu cầu về đồng tăng vọt khi được sử dụng trong mọi thứ, từ lưới điện cho tới động cơ tuabin. Giá trị kim loại này tăng và khiến các mỏ cũng tăng tốc theo.

Diễn biến giá đồng (USD/pound) 45 năm qua trên sàn COMEX (Mỹ). Nguồn đồ họa: Macrotrends

Giá đồng vẫn tăng nhưng các dự án đang gặp khó khăn. Những người trong cuộc cho biết họ thiếu thiết bị ngoại nhập quan trọng do bị phương tây phong tỏa. Họ đang hụt nguồn tiền từ các ngân hàng Nga, những đối tượng đã nằm trong danh sách đen.

Ông Usmanov cũng đối mặt với lệnh trừng phạt. "Chúng tôi đang làm mọi thứ có thể đảm bảo hoạt động kinh doanh liên tục", phát ngôn viên Udokan nói. Tuy nhiên, nếu mỏ bắt đầu hoạt động trong năm nay đúng như dự tính, cũng chưa chắc tìm được khách mua. Người nước ngoài, thậm chí cả Trung Quốc, đang né các sản phẩm của Nga.

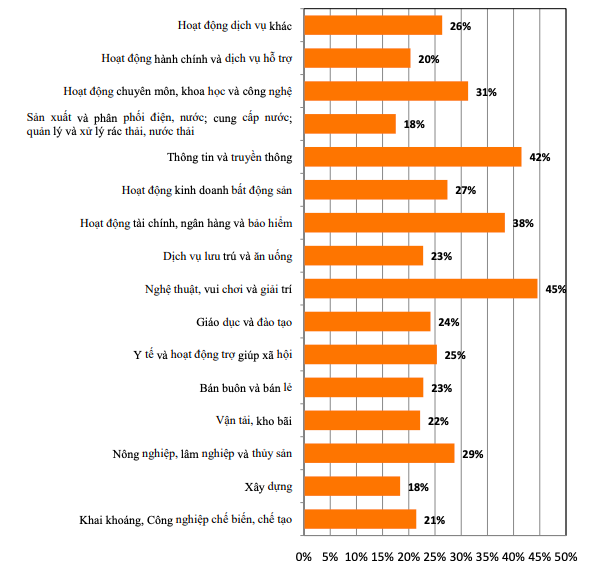

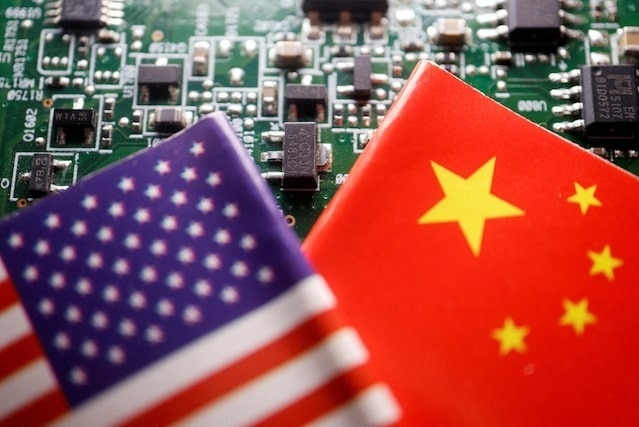

Cơ quan Năng lượng Quốc tế (IEA) dự báo năng lượng gió và mặt trời có thể chiếm 70% sản lượng điện vào năm 2050, tăng từ 9% ở năm 2020. Điều đó dẫn đến nhu cầu rất lớn với các kim loại như coban, đồng và niken, vốn rất quan trọng trong công nghệ làm nền tảng cho ôtô điện đến các dự án năng lượng tái tạo.

IEA ước tính quy mô thị trường các kim loại này sẽ tăng gần gấp 7 lần vào năm 2030. Cũng giống như trữ lượng nhiên liệu hóa thạch, chúng được phân phối không đồng đều. Trong khi vài nước không có thì những quốc gia khác lại may mắn có được trữ lượng lớn.

Cơn sốt kim loại này sẽ không lớn bằng sự bùng nổ dầu mỏ và khí đốt sau thế chiến II. Giai đoạn đó, các nền kinh tế từng cận biên ở vùng Trung Đông chuyển thành các quốc gia dầu khí siêu giàu. Từ năm 1970 cho đến 1980, GDP trên đầu người của Qatar và Saudi Arabia lần lượt tăng 12 và 18 lần.

Tuy nhiên, sự chuyển đổi lần này cũng sẽ mang lại thịnh vượng cho các quốc gia "siêu cường nguyên vật liệu xanh". The Economist dự tính nhóm này có thể đạt được hơn 1.200 tỷ USD doanh thu hàng năm từ các kim loại liên quan đến năng lượng sạch vào năm 2040.

Để nhận biết kẻ thắng người thua, The Economist xây dựng kịch bản về việc dùng 10 nguyên vật liệu "liên quan đến năng lượng" vào năm 2040, với giả thiết sự nóng lên toàn cầu vào năm 2100 vẫn ở mức dưới 2oC.

Dựa trên dữ liệu từ nhiều nguồn, họ dự đoán nhu cầu và doanh thu đối với ba nguyên liệu hóa thạch (dầu, khí đốt, than đá) và bảy kim loại (nhôm, coban, đồng, lithium, niken, bạc và kẽm). Họ giả định giá cả vẫn ở mức cao như hiện nay và thị phần của nhà sản xuất vào năm 2040 tương ứng với phần trữ lượng có sẵn.

Kết quả là, họ phát hiện vào năm 2040, thế giới sẽ ít phụ thuộc vào nguồn tài nguyên liên quan đến năng lượng hơn so với hiện nay. Phần lớn là do gió và nắng, những nguồn năng lượng trong tương lai, đều miễn phí.

Tổng chi tiêu cho 10 nguyên vật liệu nêu trên giảm xuống còn 3,4% GDP toàn cầu, từ 5,8% vào năm 2021. Chi tiêu cho nhiên liệu hóa thạch, so với GDP toàn cầu, giảm xuống một nửa. Doanh thu từ kim loại xanh vẫn thấp, nhưng tăng từ 0,5% lên 0,7% GDP.

Nhà sản xuất thì giảm dần về lượng và chia thành ba nhóm dựa trên doanh thu. Nhóm đầu tiên gồm những người thắng cuộc – những siêu cường xanh. Trong đó, Australia có rất nhiều kim loại trong danh sách. Chile là nước có 42% trữ lượng lithium thế giới và một phần tư trữ lượng đồng, phần lớn nằm tại sa mạc Atacama.

Cùng với đó, Congo có 46% trữ lượng coban toàn cầu (và sản xuất 70% sản lượng trên thế giới hiện nay). Trung Quốc là quê hương của nhôm, đồng và lithium. Các nước nghèo hơn ở châu Á và Mỹ Latin cũng có thể có phần may mắn. Indonesia nằm ngay trên núi có niken. Peru nắm giữ gần một phần tư lượng bạc trên thế giới.

Hồ muối Chaerhan ở Thanh Hải, nơi công ty Trung Quốc chiết xuất lithium và các khoán chất khác. Ảnh: NYT

Nhóm thứ hai bao gồm các quốc gia có doanh thu không đổi hoặc giảm một ít. Họ gồm thành viên của OPEC như Iran, Iraq và Saudi Arabia và Nga. Dù doanh thu từ dầu mỏ giảm, lợi nhuận lại tăng từ 45% như hiện nay lên 57% vào năm 2040. Các quốc gia khác, như Mỹ, Brazil và Canada, mất thu nhập từ nhiên liệu hóa thạch nhưng có thể khai thác các mỏ khoáng sản khách to lớn.

Các quốc gia dầu mỏ có chi phí sản xuất cao thua lỗ nhiều nhất. Nhiều quốc gia có nhiều dầu mỏ ở Bắc Phi (Algeria, Ai Cập), Châu Phi cận Sahara (Angola, Nigeria) và châu Âu (Anh, Na Uy) giảm sút doanh thu. Các quốc gia nhỏ như Nam Sudan, Timor Leste và Trinidad bị ảnh hưởng nặng nề. Một số nước ở vùng Vịnh như, Bahrain và Qatar cũng giảm doanh thu từ một phần năm trở lên.

Nhưng điều gì có thể ngăn cản các siêu cường nguyên vật liệu xuất hiện? Điểm mấu chốt là vốn. IEA ước tính các mỏ lớn đi vào hoạt động trong vòng thập kỷ qua, trung bình phải mất 16 năm xây dựng. Vì vậy, để đáp ứng được nhu cầu vào năm 2040, ngành công nghiệp này phải tung ra các dự án mới ngay bây giờ.

Julian Kettle, Phó chủ tịch về kim loại và khai khoáng tại Wood Mackenzie, tính toán thế giới phải chi 2.000 tỷ USD cho việc thăm dò và sản xuất kim loại xanh vào năm 2040. Các dự án gần đây cho thấy chỉ riêng việc đào đủ đồng và niken cần có vốn đầu tư 250-350 tỷ USD trước 2030.

Tìm ra nguồn vốn không dễ khi nhiều nhà khai thác bị ảnh hưởng bởi giai đoạn sụp đổ giá nguyên liệu hồi 2010. Liberum Capital tính toán chi phí thăm dò và sản xuất đồng giảm một nửa kể từ năm 2014, xuống còn 14 tỷ USD. Nhưng tiền thu được giờ chảy vào túi nhà đầu tư thay vì mở trộng dự án. "Tăng trưởng nguồn cung gần như trở thành điều vớ vẩn", Stephen Gill, Chuyên gia của Pala Investments, bình luận.

Chỉ có Trung Quốc chi tiêu rất nhiều. Ở Kolwezi, trong vành đai coban của Congo, trẻ em đi chân trần cất tiếng thét "ni hao" (xin chào) khi gặp tất cả người nước ngoài. Trung Quốc thâu tóm hầu hết các mỏ thương mại lớn. Glencore, công ty kinh doanh và khai thác đa quốc gia của Thuỵ Sỹ, là công ty phương Tây duy nhất có vị trí vững chắc. Ở Indonesia, các thợ mỏ người Trung Quốc đang phát quang rừng nhiệt đới để khai thác niken.

Cạn kiệt chi phí vốn là kết quả của ba vấn đề: năng lực công nghệ khai mỏ hạn chế, lợi nhuận đầu tư giảm dần và rủi ro về chính trị gia tăng. Thiếu vốn có thể được khắc phục bằng cách kêu gọi các nhà sản xuất liên kết theo chiều dọc thay vì chỉ trông chờ nhà đầu tư truyền thống. Ví dụ, Tesla hứa mua sản lượng niken trong tương lai của các mỏ ở Australia, Minnesota và New Caledonia. Các công ty cổ phần tư nhân và các tập đoàn do nhà nước hậu thuẫn được giao nhiệm vụ đảm bảo nguồn cung có thể cũng đầu tư vào.

Vấn đề tiếp theo là chất lượng các mỏ khoáng sản ngày càng giảm. Udokan cho biết đây là mỏ tiềm năng cuối cùng có hàm lượng đồng trên 1% đá. Mức trung bình của đồng Chile giảm 30% trong vòng 15 năm qua, xuống 0,7%. Các mức thấp hơn đang đẩy chi phí khai thác và xử lý lên cao. "Hiện nay chúng tôi sử dụng năng lượng nhiều gấp 16 lần để tạo ra 0,4536 kg (1 pound) đồng như cách chúng tôi làm 100 năm trước", ông Cutifani nói.

Đổi mới có thể hữu ích. Năm ngoái, BHP và Equinor (Na Uy), đầu tư vào một công ty khởi nghiệp về trí tuệ nhân tạo. Công ty này sàng lọc qua 20 triệu trang tài liệu lưu trữ khoa học và nhà nước để xác định vị trí các mỏ mới ở đâu. 67.000 km rặng núi giữa biển trên thế giới chứa rất nhiều đồng, coban và các khoáng chất khác. Điều này cũng có thể giúp Fiji (8%) và Na Uy (5,5%) nắm giữ quyền có lợi về kinh tế nhất đối với các rặng núi đó.

Tuy nhiên, đổi mới cũng khiến lợi nhuận trong tương lai ít chắc chắn hơn. Mức giá cao đáng kể mà các công ty khai thác mỏ cần phải đầu tư cũng sẽ khuyến khích các khách hàng lớn tìm kiếm các lựa chọn thay thế cho các kim loại ưa chuộng. Pin của Tesla có ít hơn 5% coban, giảm xuống một phần chỉ vài năm trước đây. Đổi mới cũng có thể tạo điều kiện cho việc tái chế. Vào năm 2040, IEA ước tính, chiết xuất coban từ pin cũ có thể giúp đáp ứng 10% tổng nhu cầu.

Và sau cùng, rủi ro lớn nhất xuất phát từ chính trị. Cật lực khai thác khoáng sản có khả năng khiến một số nước nghèo trở nên giàu có chỉ trong một đêm. Giá cao khiến nhiều quốc gia bất ổn. Các phe phái đối thủ tranh giành kiểm soát tài nguyên, điều này thúc đẩy sự bất bình đẳng và xung đột.

Dòng vốn USD lớn làm mất giá nội tệ, điều này ép chết các nhà xuất khẩu. Nợ nần chồng chất trong suốt thời kỳ bùng nổ có thể gây khủng hoảng tài chính. Lấy Nigeria làm ví dụ. Vào năm 1965, nước này xuất khẩu 10 nguyên vật liệu khác nhau, từ ca cao cho đến thiếc. Và hai thập kỷ sau khi phát hiện dầu mỏ, nó chiếm 97% xuất khẩu hàng hoá của nước này, và góp phần gây bất ổn về chính trị.

Điều đáng lo ngại hiện nay là lịch sử đang lặp lại. Vài căng thẳng xuất hiện. Rio Tinto có thể khởi động lại dự án Mông Cổ bị kẹt khá lâu chỉ sau khi đồng ý xóa khoản vay 2,4 tỷ USD cho chính phủ. Tổng thống cánh tả mới của Peru đang cân nhắc mức thuế cao hơn khi một trong những mỏ đồng lớn nhất nước bị phong tỏa trong nhiều tuần do dân địa phương yêu cầu chia lợi nhuận. Chile đang tranh luận về việc quốc hữu hoá đồng và lithium khi nước này thực thi hiến pháp mới.

Cho đến nay, kim loại tăng giá khiếm vài công ty khai thác mỏ phương Tây đến các vùng biên giới từng được xem là khá nguy hiểm để khám phá. Vào ngày 20/3, Barrick Gold (Canada), ký hợp đồng đầu tư 10 tỷ USD vào một mỏ đồng thuộc vùng biên giới của Pakistan với Iran và Afghanistan. BHP trở lại châu Phi với khoản đầu tư vào Tanzania.

Nhưng giá cả có thể vẫn chưa đủ cao. Năm ngoái, Ivan Glasenberg, ông chủ của Glencore, cho biết đồng có thể phải đạt mức giá 15.000 USD 1 tấn, tăng so với mức giá kỷ lục 10.000 USD mới khuyến khích được nguồn cung mới. Tuy nhiên, một vòng lẩn quẩn cũng treo trước mắt. Đó là giá càng cao thì càng có nguy cơ làm giảm nhu cầu, hoặc khiến chính trị địa phương trở nên bất ổn hơn. Nó cũng có thể khiến đầu tư bị đình trệ lần nữa.

nguồn : vnexpress.net