Xung đột Trung Đông hiện tác động không đáng kể lên kinh tế thế giới, nhưng nếu leo thang, nguồn cung dầu và GDP sẽ chịu ảnh hưởng nghiêm trọng, theo JPMorgan.

Hôm 13/10, Jamie Dimon - CEO ngân hàng lớn nhất Mỹ JPMorgan Chase - đưa ra cảnh báo với nhà đầu tư: "Hiện tại có thể là thời kỳ nguy hiểm nhất mà thế giới phải đối mặt trong vài thập kỷ qua". Ông cho rằng chiến sự tại Ukraine, Israel và Gaza có thể ảnh hưởng vượt xa hơn nữa lên thị trường năng lượng, lương thực, thương mại và địa chính trị toàn cầu.

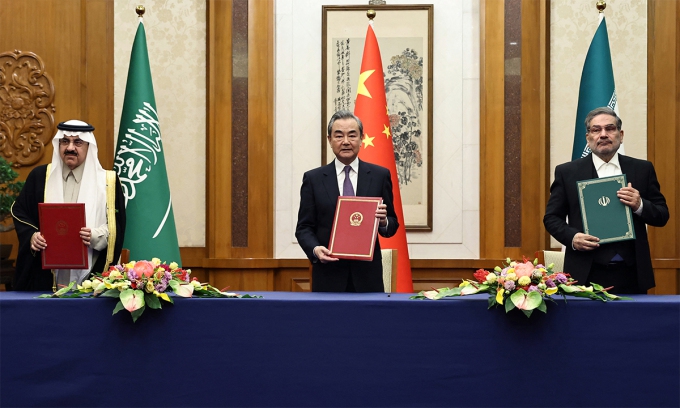

JPMorgan vài ngày trước đưa ra một bản đánh giá về cuộc khủng hoảng tại Trung Đông. Họ cho rằng "xung đột giữa Israel và lực lượng Hamas đã gây sốc cho toàn cầu". Vì thế, ngân hàng này đã nghiên cứu khả năng leo thang và tác động đi kèm của sự kiện này lên kinh tế thế giới cũng như các thị trường tài chính.

JPMorgan chia ra hai kịch bản: Xung đột giữ nguyên như hiện tại và xung đột leo thang.

Thị trường dường như đang nghiêng về kịch bản thứ nhất. Cả hai bên xung đột đều không phải nơi sản xuất dầu lớn của thế giới. Xung đột vì thế sẽ không có tác động lớn đến hoạt động sản xuất và cung cấp dầu.

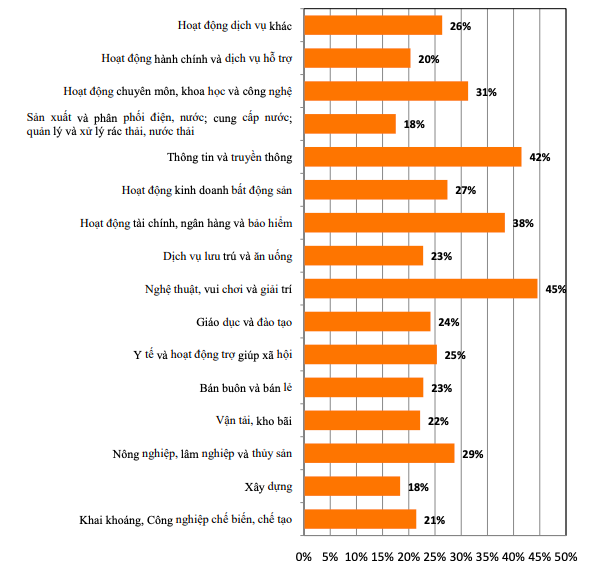

Giá dầu tuần này tăng cao, khi Brent lên hơn 90 USD và WTI lên 87 USD. Nhưng so với cuối tháng trước, giá vẫn kém khá xa.

Giá dầu Brent và WTI trong năm 2023. Đồ thị: JPMorgan

Thị trường dầu hiện khá cân bằng về cung - cầu. JPMorgan nhận xét việc này khác biệt so với thời điểm đầu năm ngoái, khi chiến sự Ukraine mới nổ ra. Khi đó, cung dầu vốn đã thiếu hụt so với nhu cầu. Tin tức chiến sự vì thế càng gây gián đoạn nguồn cung, đẩy giá lên kỷ lục. Brent lúc đó có thời điểm tiến sát 140 USD một thùng.

JPMorgan cho rằng tình hình này đồng nghĩa các thị trường có thể xử lý được nếu sự gián đoạn không quá nghiêm trọng. Ví dụ như Mỹ siết trừng phạt với dầu Iran nếu tìm ra bằng chứng nước này có vai trò trong xung đột. Iran hiện đóng góp 3% nguồn cung toàn cầu.

Một nghiên cứu vài ngày trước của Bloomberg Economics cho rằng trong trường hợp này, giá dầu có thể tăng thêm 3-4 USD một thùng so với hiện tại. Tuy nhiên, họ cũng đồng tình rằng tác động lên kinh tế toàn cầu sẽ không đáng kể, đặc biệt nếu Arab Saudi và UAE tăng cung để bù lại phần hụt từ Iran.

Với kịch bản xung đột leo thang, JPMorgan cho rằng khả năng này hiện chưa rõ ràng. Tuy nhiên, "xung đột tăng sẽ kéo rủi ro lên cao". Một số so sánh với năm 1973, khi các nước Arab cấm bán dầu cho những quốc gia ủng hộ Israel. Lệnh cấm này khiến giá dầu tăng hơn 300%, gây ra lạm phát nghiêm trọng và suy thoái kinh tế. Các thị trường chứng khoán cũng bị bán tháo suốt thời gian dài.

Dù vậy, hiện chưa có bằng chứng nào cho thấy kịch bản tương tự có thể lặp lại. Mối quan hệ giữa Israel và các nước Arab đã được cải thiện. Nguồn cung toàn cầu cũng không tập trung ở một số nước như trước kia.

Tuy nhiên, xung đột có thể leo thang nếu Iran chính thức bị kéo vào cuộc. Kịch bản này sẽ gây gián đoạn các tuyến vận tải quan trọng, như Eo biển Hormuz - nơi lưu thông khoảng 20% dầu cho tiêu thụ toàn cầu.

Theo nghiên cứu của Bloomberg Economics, trong trường hợp xung đột leo thang, giá dầu có thể lên 150 USD một thùng và tăng trưởng toàn cầu chỉ còn 1,7%. Điều này đồng nghĩa 1.000 tỷ USD sẽ bốc hơi khỏi GDP thế giới.

Một nhà máy hóa dầu ở tỉnh Khuzestan (Iran). Ảnh: Reuters

Khi đó, các nước sản xuất dầu khác sẽ tìm cách can thiệp. Mỹ gần đây tăng tốc cung dầu. Việc này chưa đủ giữ giá ổn định, nhưng cũng xoa dịu được phần nào.

JPMorgan cho rằng trong dài hạn, các sự kiện địa chính trị thường không có tác động lâu dài đến các thị trường. Michael Cembalest - Giám đốc bộ phận Chiến lược Đầu tư và Thị trường tại J.P. Morgan Asset & Wealth Management đã nghiên cứu nhiều sự kiện địa chính trị thời hậu chiến. Trong phần lớn các trường hợp, tác động lên thị trường chỉ là ngắn hạn.

Đồ thị về diễn biến của chỉ số S&P 500 trong 12 tháng trước và 2 năm sau mỗi sự kiện kể từ năm 1950 đến 2022 cho thấy tính trung bình, chỉ số này không biến động nhiều.

Dù vậy, JPMorgan cũng cho rằng diễn biến của quá khứ không thể đảm bảo 100% kết quả của hiện tại. Vì thế, họ khuyên nhà đầu tư luôn đa dạng hóa danh mục. Việc này sẽ giúp nhà đầu tư hưởng lợi khi các biến động chấm dứt.

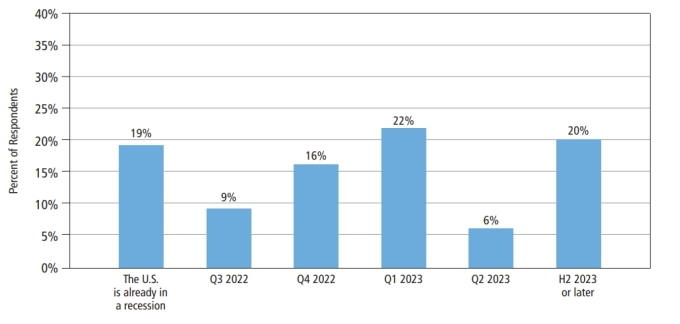

Khi bất ổn tăng cao, ngân hàng Mỹ cũng cho rằng nhà đầu tư nên tập trung vào các yếu tố nền tảng. Ví dụ tại Mỹ, dù lạm phát và lãi suất cao, thị trường lao động và tiêu dùng lại mạnh. Đầu tư của doanh nghiệp và chi tiêu công vẫn ổn định. Vì thế, JPMorgan tin rằng khả năng hạ cánh mềm (lạm phát hạ nhiệt và không suy thoái) của Mỹ đang tăng lên và đầu tư vào cổ phiếu sẽ có nhiều cơ hội.

nguồn : vnexpress.net