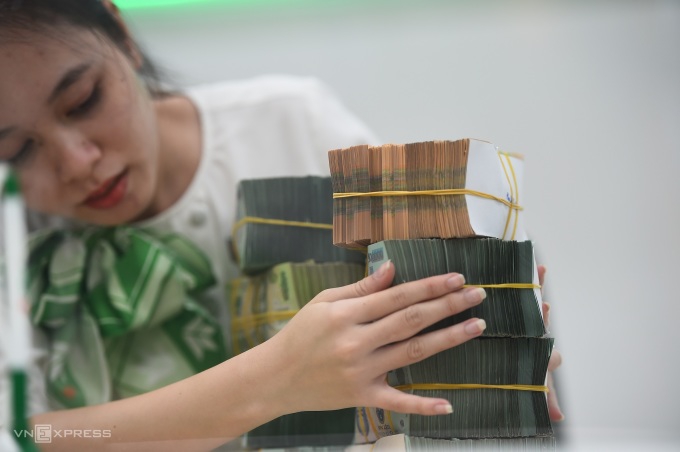

Nhiều người dân mua chứng chỉ tiền gửi, trái phiếu qua ngân hàng nhưng vẫn nghĩ đang gửi tiết kiệm trong khi một số giao dịch viên cũng nhập nhằng khi tư vấn.

Sổ tiết kiệm là sản phẩm huy động vốn phổ biến nhất của các ngân hàng và cũng được đánh giá an toàn nhất hiện nay. Nhưng khi cuộc đua huy động vốn ngày càng sôi động, các sản phẩm khác ngoài tiết kiệm cũng được ngân hàng chào mời nhiều hơn.

Chứng chỉ tiền gửi là một ví dụ. Đây là một sản phẩm do ngân hàng phát hành, thường lãi suất cao hơn tiết kiệm nhưng điều kiện rút, tất toán phức tạp hơn.

Tại một nhà băng top dưới, giao dịch viên ngân hàng giới thiệu chứng chỉ tiền gửi có kỳ hạn trên sổ lên tới 85 tháng lãi suất 10% một năm, được tất toán linh hoạt bất kỳ lúc nào. Quyền lợi của loại này được giao dịch viên quảng bá tương đương sổ tiết kiệm nhưng lãi suất tốt hơn. Loại này thường trả lãi định kỳ hàng tháng và tại một số ngân hàng, nó được giao dịch viên giới thiệu "có thể tất toán linh hoạt, dễ dàng chuyển nhượng, mua bán".

Với loại chứng chỉ tiền gửi dài hạn này, khách hàng sẽ bị truy thu toàn bộ tiền lãi đã nhận nếu rút trước hạn trước 15 tháng. Nếu không muốn bị truy thu lãi và hưởng trọn vẹn lãi suất 10%, phải gửi tối thiểu 3 năm.

Phó tổng giám đốc của một nhà băng lưu ý khách hàng nên đọc kỹ điều khoản kèm theo và không phải loại chứng chỉ tiền gửi nào cũng có quyền lợi chi trả tương đương sổ tiết kiệm. Sổ tiết kiệm được nhà nước đảm bảo quyền lợi chi trả trong mọi tình huống, nhưng điều này không áp dụng với một số loại chứng chỉ tiền gửi đang có trên thị trường, đặc biệt là kỳ hạn dài. Với một số chứng chỉ tiền gửi kỳ hạn dài, loại giấy tờ có giá này giống như một khoản "nợ thứ cấp" và được tính vào vốn tự có của ngân hàng.

Thực tế, nhiều khách hàng nắm giữ loại chứng chỉ tiền gửi dài hạn lên tới 7 năm này không ý thức được "họ sẽ bị truy thu toàn bộ tiền lãi nếu rút trước hạn".

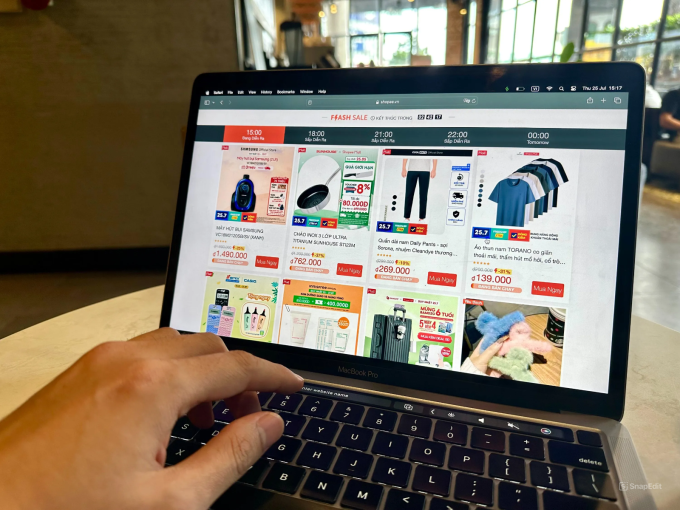

Ngoài chứng chỉ tiền gửi, trái phiếu doanh nghiệp thời gian qua cũng được "phân phối" tại nhiều ngân hàng.

Gần đây, nhân viên của một nhà băng tư nhân dùng bảng lãi suất trái phiếu để quảng bá online tới khách hàng như một chương trình lãi suất ưu đãi cho khách hàng là nữ giới nhân dịp 20/10, với mức lãi cao nhất 10% một năm.

Dưới tên gọi "tiết kiệm đầu tư", giao dịch viên của nhà băng này cam kết khách hàng có thể rút tiền bất kỳ lúc nào với thời gian chi trả chậm nhất 15 ngày (kèm theo phí).

"Đây là trái phiếu là của tập đoàn bên em. Có nhiều mã cho chị lựa chọn, từ bất động sản, cho thuê tài chính, khách sạn với cùng mức lãi suất", nhân viên ngân hàng này giới thiệu với khách hàng vào cuối tháng 10 năm nay.

Thay vì cung cấp thông tin đầy đủ, nhân viên này chỉ dùng lãi suất, uy tín của ngân hàng để chào bán tới khách mà không có bất kỳ chi tiết nào thêm về loại trái phiếu này. Khi được hỏi kỹ hơn, người này lúng túng và không biết đó là loại trái phiếu gì, có tài sản đảm bảo hoặc bảo lãnh thanh toán hay không. Cô cũng không có bất kỳ tài liệu cụ thể nào về doanh nghiệp được cung cấp khi giới thiệu người mua.

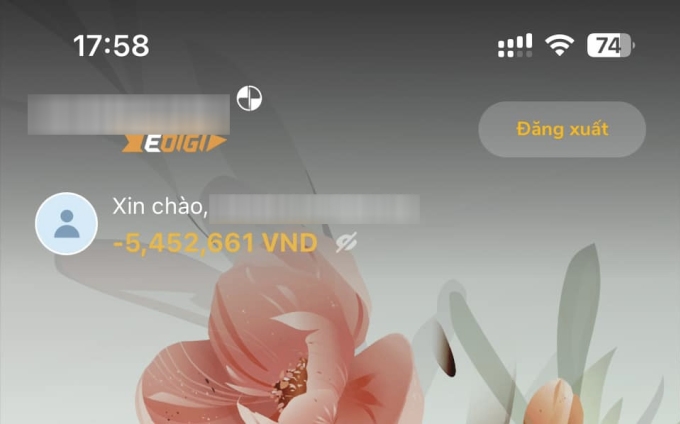

Trang (25 tuổi, TP HCM) cũng đã bỏ hơn 300 triệu từ sổ tiết kiệm đáo hạn để mua trái phiếu một doanh nghiệp bất động sản qua kênh ngân hàng. Giao dịch viên tư vấn bằng lời rằng trái phiếu được ngân hàng đảm bảo với rủi ro rất thấp, cô dốc toàn bộ số tiền dành dụm được từ sau khi tốt nghiệp phổ thông.

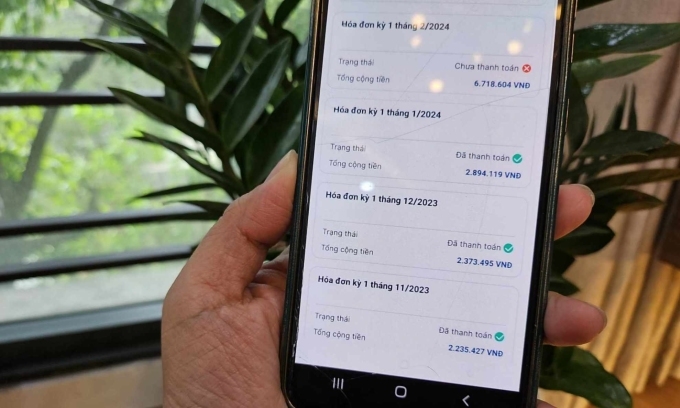

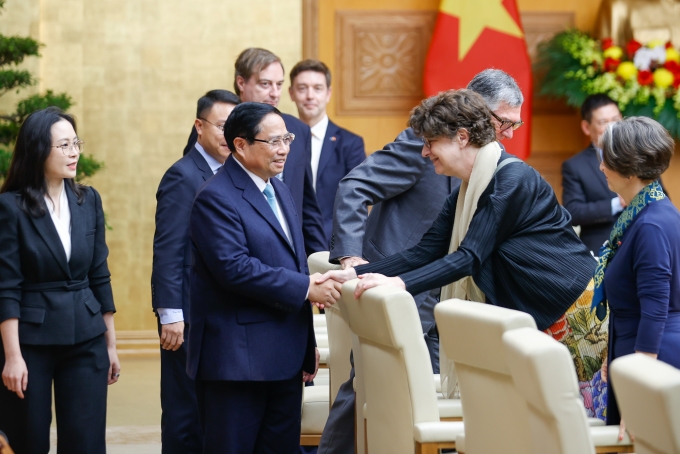

Một trong những hợp đồng trái phiếu được mua qua ngân hàng. Ảnh: Anh Tú

Gần đây, Trang cũng như nhiều người tìm đến ngân hàng để tất toán trái phiếu. Tới lúc đó, họ mới hiểu rằng cam kết của nhân viên ngân hàng lúc đó chỉ là lời nói suông. Một số nhân viên thậm chí nói rằng "họ không được đào tạo đầy đủ về trái phiếu".

Họ mua trái phiếu doanh nghiệp vì "chữ tín" của ngân hàng, nhưng không ý thức được, doanh nghiệp phát hành tự vay, tự trả, tự chịu trách nhiệm về hiệu quả sử dụng vốn và đảm bảo khả năng trả nợ. Trên "giấy trắng mực đen", ngân hàng không có bất kỳ trách nhiệm nào với việc hoàn tiền số trái phiếu này.

Vài năm trở lại đây, nhân viên ngân hàng không đơn thuần "sống" vào dịch vụ huy động tiết kiệm và cho vay. Ngành ngân hàng ngày càng bán chéo nhiều sản phẩm tài chính hơn, trong đó có trái phiếu doanh nghiệp hay bảo hiểm nhân thọ.

Người dân được lợi khi có cơ hội tiếp xúc với nhiều sản phẩm trên thị trường tài chính. Nhưng, họ cũng là những người dễ bị tổn thương nhất khi chưa chủ động trang bị kiến thức và cũng không được tạo điều kiện để tiếp cận thông tin một cách đầy đủ và minh bạch.

Ngân hàng là nơi có thể cung cấp những sản phẩm tài chính, nhưng theo các chuyên gia, cần làm rõ trách nhiệm của "người môi giới" trong những trường hợp này.

Ông Hồ Quốc Tuấn, Đại học Bristol (Anh) cho biết, điều cơ bản nhất là người tư vấn tài chính phải có bằng cấp để bán sản phẩm tài chính, nhất là loại rủi ro cao như trái phiếu phát hành riêng lẻ.

Ở Anh, chuyên viên tư vấn tài chính cho khách hàng phải có bằng cấp tư vấn tài chính do cơ quan quản lý Financial Conduct Authority (FCA) công nhận. Ngoài ra, các công ty trung gian tư vấn sản phẩm tài chính cũng phải công khai rõ các mối quan hệ mâu thuẫn lợi ích với khách hàng, chẳng hạn họ nhận được bao nhiêu phần trăm hoa hồng từ phí bán sản phẩm cho khách, hoặc họ hưởng lợi khi bán được trái phiếu như thế nào. Quan trọng nhất, công ty còn phải lập một báo cáo thể hiện rõ vì sao họ đánh giá sản phẩm đã tư vấn cho khách hàng là phù hợp với tình trạng tài chính và thông tin do khách hàng cung cấp. Đây là báo cáo đánh giá mức độ phù hợp của sản phẩm.

Ông Lâm Minh Chánh, Giám đốc Học viện Kinh doanh và Tài chính BizUni, cũng cho biết các nước phát triển có những quy định chặt chẽ, chẳng hạn, nhân viên ngân hàng không được "solicit" - tức là chào bán, ép bán những sản phẩm khác mà khách hàng không chủ động hỏi đến. Ví dụ, nếu khách hàng muốn gửi tiết kiệm dài hạn, nhân viên ngân hàng không được quyền giới thiệu và cố tình chào bán các sản phẩm trái phiếu hay chứng chỉ tiền gửi.

Họ cũng quy định khi khách hàng mở tài khoản ngân hàng, mua chứng chỉ tiền gởi, trái phiếu, bảo hiểm nhân thọ..., nhân viên tư vấn không được bỏ qua quy trình hướng dẫn khách hàng trả lời từng câu hỏi theo quy định. Điều đó để đảm bảo rằng, khách hàng hiểu rõ mình đang bỏ tiền vào sản phẩm gì và rủi ro đi kèm ra sao, ông Chánh cho biết.

Ở Việt Nam chưa quy định chặt chẽ việc này, theo ông Lâm Minh Chánh. Thậm chí, nhân viên ngân hàng còn trình bày sai sự thật, khiến khách hàng không hiểu rõ bản chất sản phẩm. Ở đây, theo ông, cũng có một phần lỗi của người dân là thiếu kiến thức về tài chính, và vì họ quá tin tưởng nhân viên ngân hàng nên không hỏi kỹ, không đọc lại giấy tờ, hợp đồng.

"Đã đến lúc Ngân hàng Nhà nước quy định chặt chẽ hơn về việc phân phối các sản phẩm tài chính của nhà băng, những gì họ được bán, và những quy định kèm theo", ông Chánh chia sẻ. Theo ông, Ngân hàng Nhà nước cần cấp giấy phép hành nghề cho nhân viên ngân hàng cũng như quy định rõ những quy tắc hành xử khi chào bán, tư vấn cho khách.

nguồn : vnexpress.net